当前位置: 首页 > tg足球淘金网官网入口

2019年6月5日,联瑞新材获得国家级专精特新“小巨人”称号,是第一批获得此称号的公司之一。

联瑞新材致力于无机填料和颗粒载体行业产品的研发、制造和销售,基本的产品有利用先进研磨技术加工的微米级、亚微米级角形粉体;火焰熔融法加工的微米级球形无机粉体;高温氧化法和液相法加工的亚微米级球形粒子;经过表面处理的各种超微粒子、多种方法制造的功能性颗粒以及为解决粒子分散开发的浆料产品。产品大范围的应用于芯片封装用环氧塑封材料(EMC)、液态塑封材料(LMC)和底部填充材料、印刷电路基板用覆铜板 (CCL)、积层胶膜、热界面材料(TIM)、太阳能光伏领域用胶黏剂;面向环保节能的建筑用胶黏剂、人造石英板、蜂窝陶瓷载体;以及特高压电工绝缘制品、3D 打印材料、齿科材料等新兴业务。公司在硅微粉领域居龙头地位。

通过盘点联瑞新材2022年报,我们大家可以清晰的看出这家“小巨人”财务质地表现出的特征:

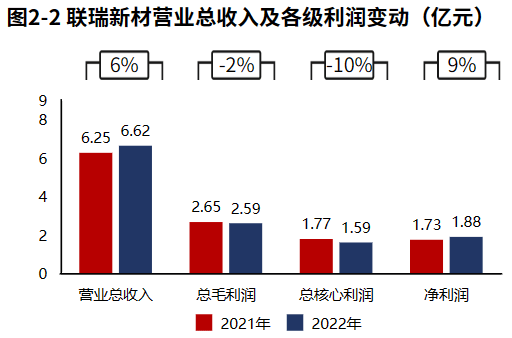

1、公司营收和净利润均有所增长。虽然能源和原材料价格持续上涨、消费电子科技类产品需求阶段性放缓,但企业高端产品保持增长态势,市场占有率继续提升,推动了公司经营业绩持续增长。

但与此同时,我们正真看到,经营活动创造的核心利润在下滑。经营活动对净利润贡献不足,净利润增长质量不高。联瑞新材产品盈利降低叠加费用支出增长,导致经营活动的盈利下滑。

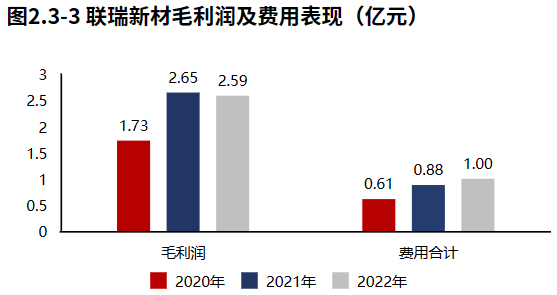

2、毛利率降低,分产品看,球形无机粉体毛利率基本稳定,保持在43%;角形无机粉体毛利率减少了5个百分点,毛利率在35%;别的产品毛利率大幅度地下跌了20个百分点,毛利率在11%。

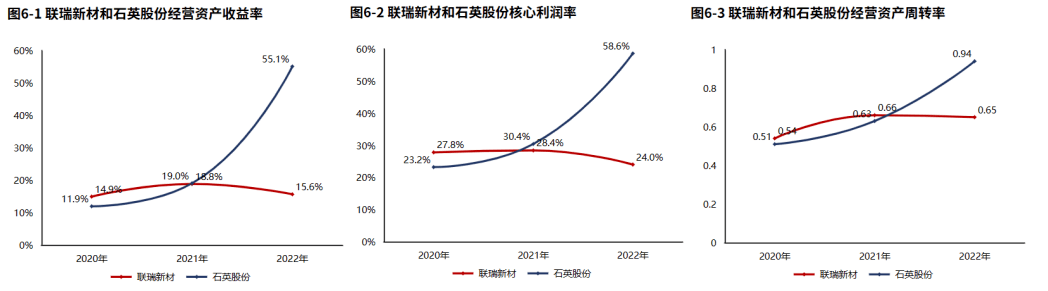

毛利率降低导致了核心利润率降低。联瑞新材经营资产报酬率的下滑来源于核心利润率和经营资产周转率的同时下滑。

3、联瑞新材总资产回报水平以及股东权益撬动资产的能力均基本稳定,公司股东回报水平表现稳定。

4、经营活动无资金缺口。拉长时间周期看,经营活动具备一定的造血能力,能够为投资活动提供一定的资金支持,但并未能完全覆盖。自身造血能力无法覆盖快速降低的战略性投资。

5、拉长时间周期看,经营活动与投资活动无资金缺口。公司通过债权进行融资,联瑞新材慢慢的出现新的贷款增长。联瑞新材金融负债水平低,长期偿债压力小。

6、资产规模有所扩张,资产配置聚焦业务。公司的资本引入战略为均衡利用股东入资、利润积累的并重驱动型。

公司营收和净利润均有所增长,但经营活动创造的核心利润下滑。2022年报联瑞新材营业总收入6.62亿元,同比增速6%,毛利润2.59亿元,同比增速-2%,核心利润1.59亿元,同比增速-10%,净利润1.88亿元,同比增速9%。

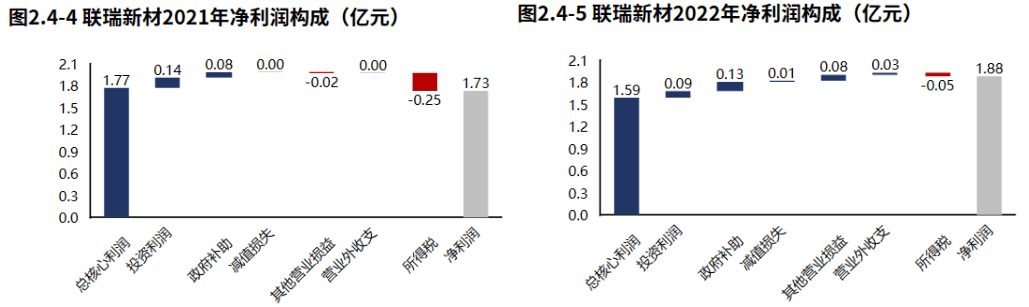

经营活动对利润贡献度不足,净利润增长质量不高。联瑞新材2022年报净利润1.88亿元,利润主要来自于经营活动产生的核心利润。2022年经营活动产生的核心利润较去年同期减少,净利润的增长主要来政府补贴和其他营业损益的增长。

联瑞新材产品盈利降低叠加费用支出增长,导致经营活动的盈利下滑。企业除了要考虑改善产品盈利的问题,还需注意控费,提高费用效率。

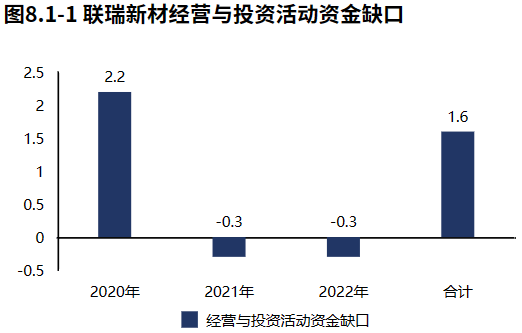

拉长时间周期看,经营活动具备一定的造血能力,能够为投资活动提供一定的资金支持,但并未能完全覆盖,仍需依赖外部资金支撑发展。

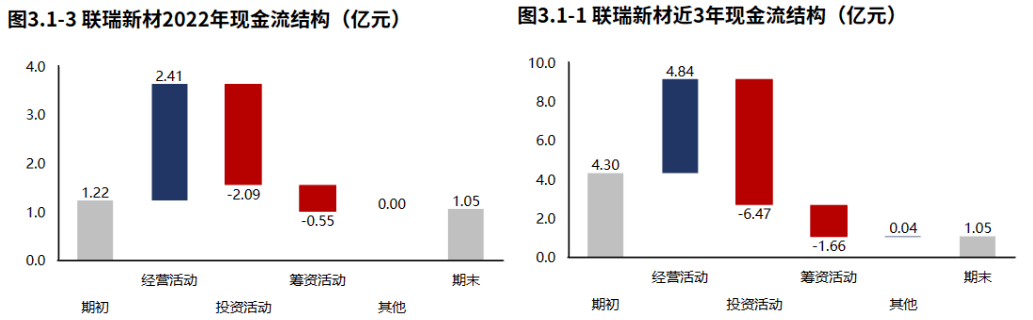

从联瑞新材2022年报的现金流结构来看,期初现金1.22亿元,经营活动净流入2.41亿元,投资活动净流出2.09亿元,筹资活动净流出0.55亿元,累计净流出0.17亿元,期末现金1.05亿元。经营活动的造血能力可以覆盖投资活动对资金的需求。

从联瑞新材2020年报到本期的现金流结构来看,期初现金4.30亿元,经营活动净流入4.84亿元,投资活动净流出6.47亿元,筹资活动净流出1.66亿元,其他现金净流入428.88万元,三年累计净流出3.24亿元,期末现金1.05亿元。拉长时间周期看,经营活动具备一定的造血能力,能够为投资活动提供一定的资金支持,但并未能完全覆盖,需要靠消耗现有存量资金,要关注现金流的安全问题。

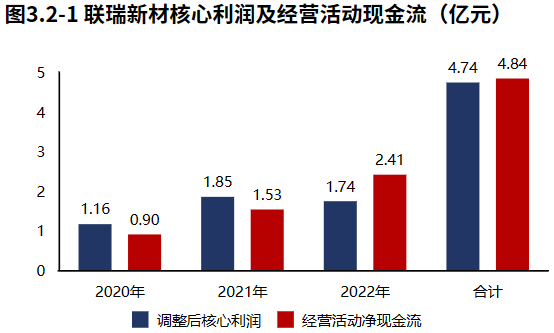

经营活动无资金缺口。联瑞新材2022年报经营活动现金净流入2.41亿元,较2022年报增加0.87亿元,2020年报到本期经营活动累计产生净流入4.84亿元。

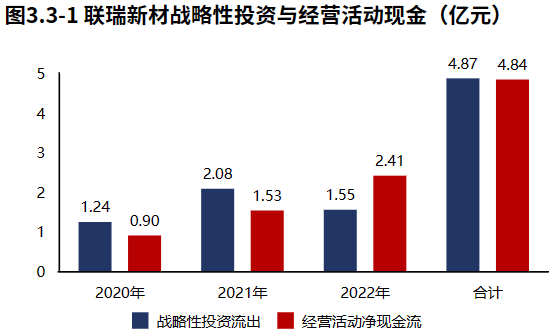

自身造血能力无法覆盖快速降低的战略性投资。战略投资资金流出1.55亿元,较2021年报减少0.53亿元,增速-25.56%,战略性投资的资产金额的投入快速降低。联瑞新材2020年报到本期战略投资资金流出4.87亿元,经营活动产生现金净流入4.84亿元,经营活动的造血能力无法覆盖战略投资的资金流出。

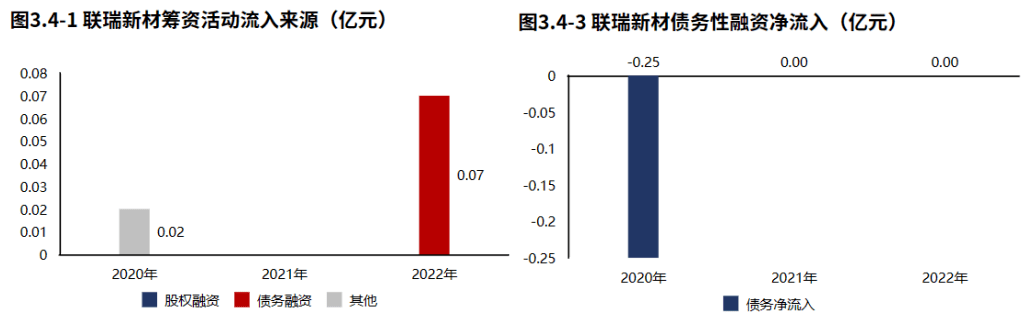

公司通过债权进行融资,联瑞新材慢慢的出现新的贷款增长。联瑞新材2022年报筹资活动现金流入667.63万元,全部来自债权流入。较2021年报增加667.63万元。联瑞新材2022年报债务净流入40.00万元,较2021年报增加40.00万元,公司慢慢的出现新的贷款增长。

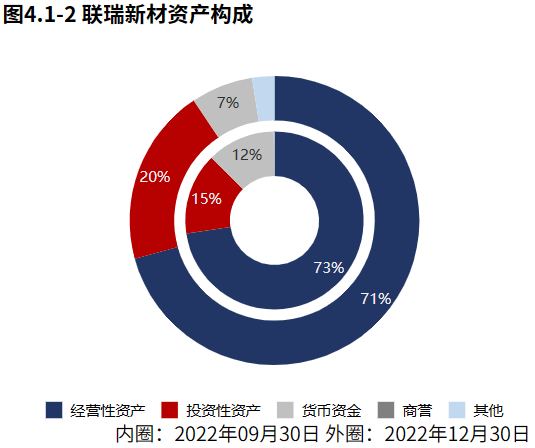

资产规模有所扩张。2022年12月31日联瑞新材总资产15.38亿元,与2022年09月30日相比,联瑞新材资产增加1.62亿元,资产规模有所增长,资产增速11.81%。

资产配置聚焦业务。2022年12月31日联瑞新材资产总额15.38亿元,从合并报表的资产结构来看,资产配置聚焦业务,具有较强的战略发展意义。

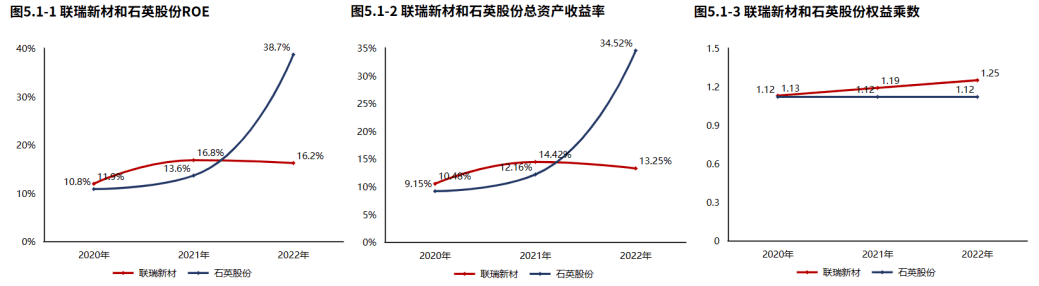

联瑞新材总资产回报水平以及股东权益撬动资产的能力均基本稳定,公司股东回报水平表现稳定。

2022年报联瑞新材ROE16.20%,较2021年报减少0.60个百分点,股东回报水平基本稳定。总资产报酬率13.24%,较2021年报减少1.18个百分点,总资产回报水平基本稳定。权益乘数1.25倍,较2021年报提高0.06倍,股东权益撬动资产的能力基本稳定。

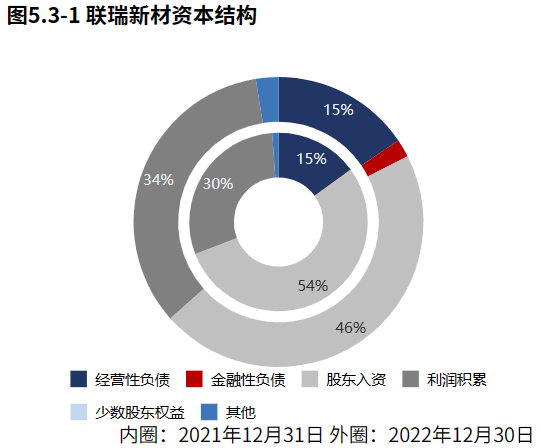

从2022年12月31日联瑞新材的负债及所有者的权利利益结构来看,公司的资本引入战略为均衡利用股东入资、利润积累的并重驱动型。其中,利润积累是资产增长的主要推动力。

毛利率降低,导致核心利润率降低。联瑞新材经营资产报酬率的下滑来源于核心利润率和经营资产周转率的同时下滑。

2022年报联瑞新材经营资产报酬率15.60%。较2021年报,经营资产报酬率降低3.17个百分点,降幅16.86%,经营资产报酬率有所恶化。核心利润率24.05%。与2021年报相比,核心利润率下滑4.30个百分点,降幅达15.18%,经营活动盈利性降低。经营资产周转率0.65次,较2021年报减少0.01次,降幅为1.99%,经营资产周转效率基本稳定。

联瑞新材2022年报毛利率39.20%,与2021年报相比,毛利率下滑3.26个百分点,毛利率降低。联瑞新材2022年报较2021年报核心利润率的降低主要源于毛利率的降低。

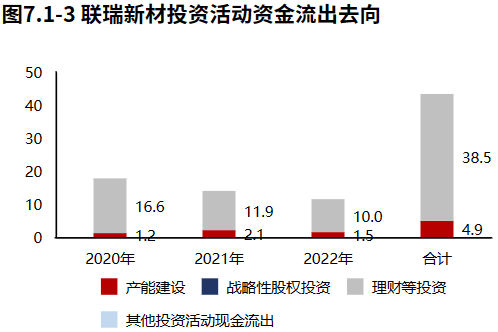

投资流出减少,主要流向了理财等投资和产能建设。联瑞新材2022年报的投资活动资金流出,集中在理财等投资,占比86.41%。联瑞新材2020年报到本期的投资活动资金流出,集中在理财等投资,占比88.71%。

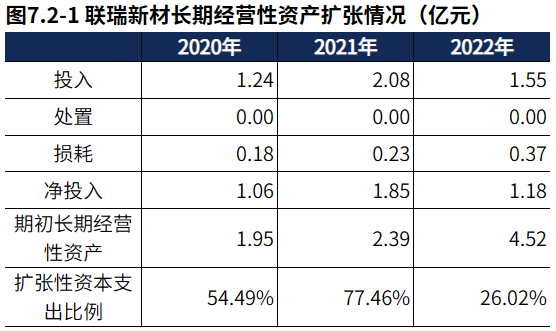

产能有所扩张,以维持和更新换代为主。2022年报联瑞新材产能投入1.55亿元,处置0.00元,折旧摊销损耗0.37亿元,新增净投入1.18亿元,与期初经营性资产规模相比,扩张性资本支出比例26.02%,产能以维持和更新换代为主。

拉长时间周期看,经营活动与投资活动无资金缺口。2022年报联瑞新材经营活动与投资活动资金净流入0.32亿元,无资金缺口。2020年报到本期经营活动与投资活动累计资金缺口1.63亿元。

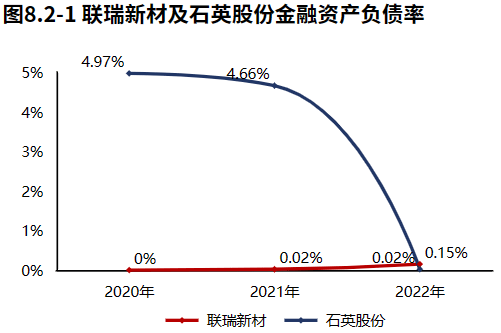

联瑞新材金融负债水平低,长期偿债压力小。2022年12月30日联瑞新材金融负债率0.15%,较2021年12月31日提高0.13个百分点。

通过查看市值罗盘App客户端,我们对企业排名变动、资金进出和估值状态进行了跟踪。

截至2022Q3,联瑞新材在A股的整体排名下降至第675位,在基础化工行业中的排名下降至第84位。截止2023年4月4日,北上资金并无特别信号。以近三年市盈率为评价指标看,联瑞新材估值曲线处在合理区间。返回搜狐,查看更加多

伴跟着经济复苏,国内轿车职业也跟着2023上海车展的举行迎来了微弱复苏气势,各大出资组织纷繁看好...

周三商场触底上升,涨跌纷歧。早盘三大指数全线小幅低开,开盘后敏捷震动上行,指数冲高翻红后从头回落...

日前,刚刚经过“料斗式提高机”省级判定的永嘉迦南医疗设备有限公司又传出喜讯:其第2代新产品“主动...

摘要: 在大型设备的装置工程中, 施工单位及甲方往往注重一些关键环节的装置质量, 可是对一些细节...

杭州和泰机电股份有限公司2022年年度陈述摘要1 证券代码:001225 证券简称:和泰机电 公...

关于运营收入大幅添加。三季报显现,2022年1-9月,公司完结运营收入1.35亿元,其间9500...

网站备案号:沪ICP备09056488号-7